Mi lesz, ha rosszabb idők jönnek...

A pénzügyi tervező tanácsai

A jó idők nem tartanak örökké - mondja János Zsolt MAS pénzügyi tervező, rovatunk állandó szerzője. Rögtön hozzáteszi azt is, hogy nem árt előre felkészülni a következő recesszióra, ami feltartóztathatatlanul be fog következni. Három lehetőséget lát a felkészüléshez.

A jó idők nem tartanak örökké - mondja János Zsolt MAS pénzügyi tervező, rovatunk állandó szerzője. Rögtön hozzáteszi azt is, hogy nem árt előre felkészülni a következő recesszióra, ami feltartóztathatatlanul be fog következni. Három lehetőséget lát a felkészüléshez.

Ha jön a visszaesés a részvénypiacokon, ahogyan történt ez 2018 végén, akkor bizony izgalmas kérdésekkel szembesülnek a befektetők.

Valójában 2018 nagyon gyenge volt, különösen az év második fele, az élen decemberrel, 1929 óta a legrosszabb hónappal!!!

Warren Buffet így tréfálkozott: "Csak akkor látjuk, ki úszott meztelenül, ha már levonult az ár". Arra gondolt, hogy könnyű jól kinézni, ha körülöttünk minden rendben van. Ha azonban rosszra fordulnak a dolgok, kiderül, ki az, aki jól felkészült egy ilyen fordulatra. Egy példa - akinek adóssága van, a jó időket remekül átvészeli, de ha elveszti az állását, komoly pénzügyi nehézségekkel kell szembesülnie. Bár az idén a gazdaságban és a szélesebb piacokon a dolgok viszonylag jól állnak, a tőzsde decemberben emlékeztette a befektetőket, milyen törékeny is lehet a piac. Ha a gazdaság lelassul vagy az idén beköszönt a recesszió, az nagy nehézségeket hozhat a tőzsde, sőt egyesek pályafutása számára. Ezért bölcs dolog már most felvértezni magunkat arra az esetre, ha a gazdaság lelassul.

Az ilyen időszakok mindig ideális "stressz tesztek", amelyek lehetőséget adnak annak vizsgálatára, vajon tulajdonképpen jól van-e összeállítva a portfóliónk.

A minőséget nem a jó, emelkedő árfolyamok mutatják, hanem éppen a hanyatlóak. Hogy tényleg jól diverzifikált-e minden, azt most lehet igazán felülvizsgálni, amikor a piac némiképpen kezd kilábalni a decemberi zuhanásból. A jó tanácsadók most mindenképpen szakítanak erre időt, függetlenül attól, hogy az ügyfél egyáltalán érzékelte-e az árfolyammozgást, avagy sem!

Milyen óvintézkedések jönnek szóba? Íme, három ötlet:

1. Megbízható vésztartalékalap létrehozatala

Bevált az a tanács, hogy az ügyfél még munkásévei alatt fizetése egy részét tegye félre rosszabb időkre. Vannak bizonyos alapszabályok, mint például az, hogy ajánlatos három-hat havi megélhetési költséget készpénzben tartani.

Az igény függ az illető életszínvonalától és szerződésének formájától. A garantált szerződéssel rendelkező közalkalmazottak munkahelyi biztonsága például lényegesen nagyobb, és kisebb szükségük van vésztartalékra, mint például annak a jacht-árusítónak, akinek munkahelye közvetlenül függ a gazdaságtól. De például az amerikai kormány legutóbbi leállása megmutatta, hogy nincs száz százalékig biztos munkahely, még a közalkalmazottak is lehetnek érintettek.

Legalább hat havi megélhetési költség készpénzben egyébként mindenki számára hasznos lehet, függetlenül munkahelyének biztonságától. A 0 százalékos kamat időszakában ezt a tartalékot nem lenne szabad semmilyen hozamígéretért feladni! Sok oka lehet annak, hogy váratlanul hozzá kell nyúlni ehhez a tartalékhoz. Váratlan kiadások, amelyek ingatlantulajdonosok esetében elkerülhetetlenek. Két héttel azután, hogy beköltöztünk a házamba, ki kellett cserélni a vízmelegítő készüléket és a mosogatógép is kiadta a lelkét...Biztosítások önrésszel, spontán kiadások a gyerekekre...stb.

Túl gyakran hallom, hogy nincs elég pénz mindenre és még tartalékra is... Világos, hogy a tartalék képzése mindig a fogyasztás terhére megy. Mindenkinek magának kell eldöntenie, hogy milyen mértékű fogyasztás ésszerű és szükséges. Magam sem tartom helyesnek, hogy most egyszeriben mindenről lemondjunk, "és aztán majd később..", hiszen most élünk, és a legtöbben csak egyszer... Viszont meglehetősen könnyű úgy kezdeni, hogy az ember mindig egy kicsit félretesz. Egyszerűen csak váljon szokásunkká, hogy minden alkalommal, amikor jövedelemhez jutunk, tegyünk belőle valamennyit a vésztartalékalapba.

Hol van e vésztartalék kassza megfelelő helye? A lényeg, hogy legyen ilyen. Még a "párnaciha" is jó lehet, igaz, azért nem éppen ideális. Túl sok pénzt otthon tartani nem jó ötlet, bár közepes mennyiségű, lehetőleg kiscímletű készpénznek mindig van értelme. A legjobb hely a megtakarításra egy megtakarítási számla egy banknál. Ideális esetben elkülönítve a folyószámlától, "vésztartalékalap" megnevezéssel.

Másik opció lehet egy pénzpiaci alap. Értékpapír depó megléte esetén könnyen rendelkezésre áll a pénzpiaci alap. Ennek létesítésénél döntő a költsége - ideális esetben 0 euró.

A vésztartalékalap tőzsdei befektetése a piaci ingadozások miatt rossz ötlet.

2. Úgy élni, mintha nem lenne fizetésemelés

Sokan a kiadásaikat és az életszínvonalukat a bevételekhez igazítják... egyesek pedig egyenesen a gazdasági ésszerűséget meghaladó szinten élnek. Ez a lakbérek és lízingek korában könnyen megtörténik... Bár sok olyan dolog van, amit egy fizetésemelés után meg lehetne venni, ám jobb hagyni mindent, ami növeli a kiadásokat. Különösen a fiatal befektetők mondják, "most fiatalként alulfizetett vagyok, ezért élni szeretnék és nem takarékoskodni... ha majd jobban megy, ha előrébb jutottam a pályámon, jobb lesz a fizetésem, akkor ..." Ez azonban sajnos olyan kelepce, amelybe a tekintélyes fogyasztási cikkipar naponta becsábít.. érdemes figyelni rá.

Ésszerű a következő fizetésemelés összegét egy ideig takarékkönyvben, vagy például nyugdíj megtakarításban vagy egyszerűen tartalék tőkebefektetésben eltenni. Lehetne a nyugdíj előtakarékosság havi összegét emelni? A lényeg, hogy ne adjuk ki a pénzt, vagy ami még rosszabb, ne teremtsünk újabb havi kiadást, például hitelt, amit aztán tovább kell fizetnünk. Ebből hamar lehet kelepce, például munkanélküliség esetén.

Egy másik gondolat: a fizetésemelést az adósságok visszafizetésére használni. Mindig ésszerű megszabadulni a fogyasztási hiteltől. A beszerzési hitelnél - ház vagy lakásvásárlásnál - jobb fixálni a kamatot. Most éppen a soha nem látott alacsony kamatok idejét éljük. Jobb a változó kamatot fix kamatra változtatni. A rendelkezésre álló havi összeget aztán inkább egy újabb tartalék képzésére fordítani.

3. A portfólió befektetéseinek diverzifikálása

A diverzifikálást mindjárt az első pillanattól meg kell kezdeni, nem csak akkor, amikor már itt van az első recesszió. Mindegy, mennyire jó és kecsegtető egy bizonyos befektetés, nem szabad mindent egy tétre feltenni! Tudom, ez fegyelem kérdése is. A legveszélyesebb, amikor egy-egy kockázatvállalásunkkal a legjobban érezzük magunkat. Amikor a dolgok jól mennek, tényleg elégedettek vagyunk a részvényeinkkel - talán túlságosan is - és figyelmen kívül hagyjuk a kockázatot, amit magukban rejtenek. Sok befektetőtől hallom aztán később "azt hittem most végre szerencsém van..." (A kockázat az az összeg, amellyel a befektetések csökkenhetnek). További alapszabály, hogy egyetlen tétel sem teheti ki a portfólió több mint tíz százalékát.

Van aztán még jó néhány fontos kérdés, amit fel kell tenni.

Van aztán még jó néhány fontos kérdés, amit fel kell tenni.

Vajon a részvény- és kötvény termékek összetétele illik-e a befektető életkorához? A portfóliót nyugdíj kiegészítésre vagy rövidebb lejáratra tervezték? Alapszabály, hogy a befektető életkorát vonjuk le 110-ből - ez durván számolva a portfólió százalékos aránya, amit részvényben lehet tartani. Persze csekély +/- eltérés lehetséges. Még jobb lehetőség annak megállapítása, mennyi idő múlva lesz a befektetőnek szüksége a teljes tőkére vagy annak egy részére. Ha például havi kifizetés a terv, akkor egészen más stratégiára van szükség, mint ha az összeget száz százalékban egyszerre szándékozik felvenni. (Ez egy extra összeg kell, hogy legyen).

Akinek még tizenöt éve van a nyugdíjig és elég rövidtávú tartalékkal rendelkezik, jobb érzéssel fektethet be aktív piacokba, mert több ideje van. Az árfolyam ingadozások kompenzálódnak. Viszont kellő tartalék nélkül gyorsan kell eladni a befektetést, esetleg veszteséggel, csak nagyon rosszul.

Fontos tehát biztosítani az egyes tételek összeállításának mindenkori kiigazítását.

Egyes túlsúlyozásokhoz jó oknak kell lennie. Ez nem jelenti azt, hogy azonnal el kell mindent adni, hiszen lehetnek indokok, de a kockázatot mindig figyelembe kell venni. Igen veszélyes az a kijelentés - amit gyakran hallok -, hogy "ez 100 százalékig biztonságos, abszolút kockázatmentes befektetés". Ilyen nincs, legfeljebb a befektető nem ismeri a rizikót.

Elég sokrétű a portfólióm?

A részvények és a kötvények nagyszerűek, de az intézményes vagyonkezelői(alapok) az általuk kezelt portfoliókban sokkal szélesebb skálával rendelkeznek. Az ilyen eszközöknél is nagy a változatosság. Alap és az úgynevezett szatellitek.

Az összeállításnál az arányok döntőek. Ilyenkor igen nagy segítség lehet egy bizalmi tanácsadó. Ideális esetben nem valamelyik társasághoz tartozó értékesítő, mert nála hiányzik a kellő függetlenség és nem tud 100 százalékban azonosulni az ügyfél szemléletével!

A szakértők mindig előre megjósolják a recessziót, és még egy rossz óra is naponta kétszer helyesen mutatja az időt. A jó tervezés nem csak a válság idejére jó. Jó tervezés esetén a befektető független azoktól az érzelmi ingadozásoktól, amelyek a normál piaci ingadozásokból adódnak. Érdemes feszültségektől mentesen élvezni az életet. És ha a szakértőnek igaza van, akkor mindenki örülhet, hogy időben megtette az előkészületeket.

|

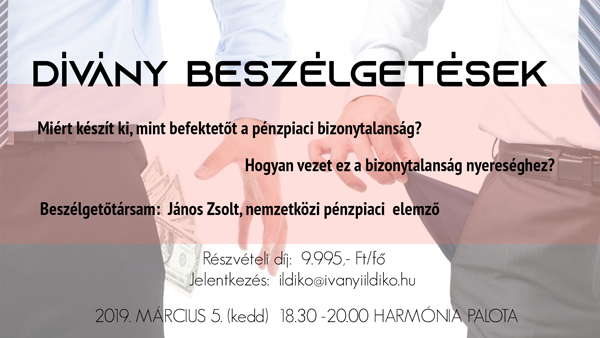

A Gazdasági Fórum következő előadás sorozatán a szakértők ezeket a témákat vitatják meg a befektetőkkel. A legközelebbi időpont és helyszín: 2019. 02. 27. Pécs, és 2019.03.05 Budapest. Érdeklődni és jelentkezni lehet: ildiko@ivanyiildiko.hu |

.png)